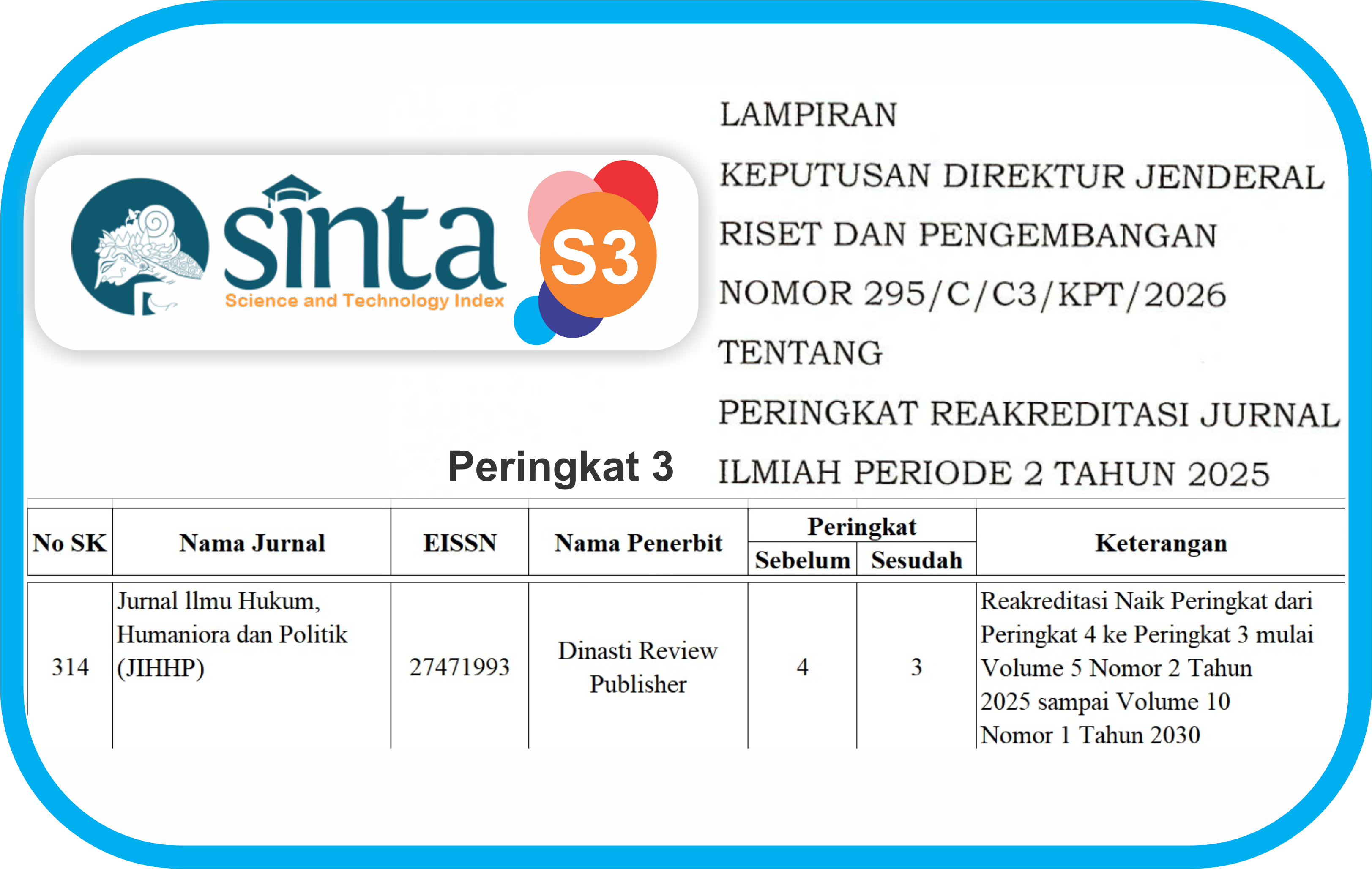

Kajian Yuridis Penetapan Status Non-Efektif (NE) terhadap Wajib Pajak Penghasilan dan Implikasinya pada Pemilik Usaha Cafe di Sumatera Barat

DOI:

https://doi.org/10.38035/jihhp.v5i3.4424Keywords:

Non-Efektif (NE), Pajak Penghasilan, Pemilik Usaha CafeAbstract

Non-Efektif (NE) merupakan salah satu fasilitas dalam Pajak Penghasilan (PPh) yang ditetapkan oleh Direktorat Jenderal Pajak berdasarkan PMK No.147/PMK.03/2017 dan Perdirjen Pajak No.04/Pj/2020.2. Non-Efektif (NE) memberikan kebebasan kepada Wajib Pajak yang tidak lagi memenuhi syarat subjektif dan syarat objektif sebagai Wajib PPh untuk dapat dinon-efekti?kan scbagai Wajib Pajak. Schingga bagi Wajib Pajak yang sudah mendapatkan status NE diperkenankan meninggalkan kewajiban pajak, dan tidak diberikan sanksi atas tidak terlaksananya kewajiban tersebut. Pemilik Usaha Cafe merupakan Wajib Pajak Penghasilan yang juga bisa mendapatkan fasilitas ini. Dalam regulasi pengajuan status NE ini dapat dilakukan melalui permohonan oleh Wajib Pajak sendiri dan juga secara Jabatan yang ditetapkan oleh Dirjen Pajak pada KPP Pratama dimana tempat Wajib Pajak berdomisili untuk pemenuhan kewajiban perpajakannya. Dalam penelitian ini dirumuskan tiga pokok permasalahan yaitu: 1) Bagaimana kedudukan hukum Non-Efektif (NE) dalam peraturan pcrundang-undangan di Indonesia? 2) Bagaimana mekanisme penetapan status Non-Efektif (NE) pada Pajak Penghasilan (PPh) pada KPP Pratama di lingkungan Kanwil DJP Sumbar-Jambi? 3) Bagaimana penerapan status Non-Efektif (NE) kepada Wajib Pajak Penghasilan Pemilik Usaha Café di Sumatera Barat? Metode penelitian yang digunakan adalah yuridis empiris dengan sifat penclitian deskriptif. Penelitian ini menggunakan data primer dan data sekunder serta menggunakan teknik sampling yaitu purposive sampling dengan teknik pengumpulan data melalui studi dokumen dan wawancara. Hasil dari penelitian ini nantinya akan dianalisa dengan ilmu hukum yang terkait dengan permasalahan yang ada serta akan dianalisa secara kualitatif.

References

Adriani, P.J.A. (2005). Pengantar Ilmu Hukum Pajak. Jakarta: Gramedia Pustaka Utama.

Hadjon, Philipus M. (1993) Pengantar Hukum Administrasi Indonesia. Yogyakarta: Gadjah Mada University Press.

Herman. (2015). “Perlindungan Hukum Warga Negara Terhadap Tindakan Pemerintah dalam Membuat Keputusan Administrasi Negara”. Jurnal Komunikasi Hukum, 1(1) 43-54. DOI: https://doi.org/10.23887/jkh.v1i1.5012.

HR, Ridwan. (2005). Hukum Administrasi Negara. Depok: PT. RajaGrafindo Persada.

Imanuel, Viktor. (2021). “Kedudukan Peraturan Kebijakan Dalam Undang-Undang Administrasi Pemerintahan”. Jurnal Refleksi Hukum, 10(1), 1-16. DOI: https://doi.org/10.24246/jrh.2016.v10.i1.p1-16

Kristiaji, Bawono, dkk. (2022). “Policy Note: Tinjauan dan Rekomendasi Kebijakan atas Pelaksanaan Kewajiban Pajak UKM dalam Ekosistem Digital: Perspektif dan Suara dari Pelaku UKM”. Jurnal DDTC Fiscal Research & Advisory, 1, 1-20.

Laporan Direktorat Jenderal Pajak RI Tahun 2023.

Laporan Keuangan Direktorat Jenderal Pajak RI Tahun 2022.

Muhammad, Abdul Kadir. (2004). Hukum dan Penelitian Hukum. Bandung: Citra Aditya Bakti.

Nugraha, Safri, dkk. (2005). Hukum Administrasi Negara, Depok: Badan Penerbit Fakultas Hukum Universitas Indonesia.

Peraturan Direktur Jenderal Pajak Nomor Per-04/Pj/2020 tentang Petunjuk Teknis Pelaksanaan Administrasi Nomor Pokok Wajib Pajak, Sertifikat Elektronik, dan Pengukuhan Pengusaha Kena Pajak.

Peraturan Menteri Keuangan Nomor 147/PMK.03/2017 Tahun 2017 tentang Tata Cara Pendaftaran Wajib Pajak Dan Penghapusan Nomor Pokok Wajib Pajak Serta Pengukuhan Dan Pencabutan Pengukuhan Pengusaha Kena Pajak.

Peraturan Pemerintah Nomor 55 Tahun 2022 tentang Penyesuaian Pengaturan di Bidang Pajak Penghasilan.

Resmi, Siti. Perpajakan, Teori dan Kasus. Jakarta: Salemba Empat.

Setiawan, Nugraha. (2005). Teknik Sampling. Jakarta: Departemen Pendidikan Nasional Inspektorat Jenderal

Standar Pelayanan Perpajakan KPP Pratama Padang Dua.

Undang-Undang Nomor 6 Tahun 1983 tentang Ketentuan Umum dan Tata Cara Perpajakan.

Undang-Undang Dasar Negara Republik Indonesia Tahun 1945.

Undang-Undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan.

Undang-Undang Nomor 7 Tahun 2021 tentang Harmonisasi Peraturan Perpajakan.

Undang-Undang Nomor 28 Tahun 2007 tentang Perubahan Ketiga atas Undang-Undang Nomor 6 Tahun 1983 tentang Ketentuan Umum dan Tata Cara Perpajakan.

Undang-Undang Nomor 36 Tahun 2008 tentang Perubahan Keempat Atas Undang-Undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan.

Undang-Undang Nomor 6 Tahun 2023 tentang Penetapan Peraturan Pemerintah Pengganti Undang-Undang Nomor 2 Tahun 2022 tentang Cipta Kerja menjadi Undang-Undang.

Wawancara dengan Dedy Chandra selaku pejabat fungsional Penyuluh Pajak KPP Pratama Padang Dua.

Wawancara dengan Ibu Niari selaku pejabat fungsional Penyuluh Pajak pada KPP Pratama Padang Dua.

Wawancara dengan Ibu Retno Nilam Sari selaku pejabat fungsional Penyuluh Pajak pada KPP Pratama Padang Dua.

Downloads

Published

How to Cite

Issue

Section

License

Copyright (c) 2025 Gusminarti, Hendroa Fithrina, Alfi Thoriq Al Hasan

This work is licensed under a Creative Commons Attribution 4.0 International License.

Hak cipta :

Penulis yang mempublikasikan manuskripnya di jurnal ini menyetujui ketentuan berikut:

- Hak cipta pada setiap artikel adalah milik penulis.

- Penulis mengakui bahwa Jurnal Ilmu Hukum, Humaniora dan Politik (JIHHP) berhak menjadi yang pertama menerbitkan dengan lisensi Creative Commons Attribution 4.0 International (Attribution 4.0 International CC BY 4.0) .

- Penulis dapat mengirimkan artikel secara terpisah, mengatur distribusi non-eksklusif manuskrip yang telah diterbitkan dalam jurnal ini ke versi lain (misalnya, dikirim ke repositori institusi penulis, publikasi ke dalam buku, dll.), dengan mengakui bahwa manuskrip telah diterbitkan pertama kali di JIHHP.